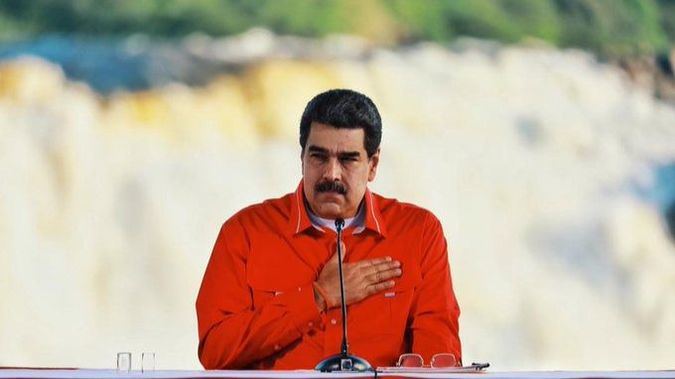

Guillermo Ortega (ALN). ¿Qué busca Nicolás Maduro con el petro? Cree tener un plan para combatir la hiperinflación y aunque muy pocos creen que lo tiene, lo ha ido ejecutando. A veces da la impresión de que a Nicolás Maduro lo asesora una secta monetarista ingenua. Toda la parafernalia en relación al petro, la criptomoneda, medio de pago que, de tiempo en tiempo, Maduro resucita, parece ser una pieza fundamental en ese plan. En realidad la pregunta no es si tiene un plan, la interrogante fundamental es cuáles son sus posibilidades de éxito.

Desde agosto de 2018, cuando se introdujo el bolívar soberano y se hablaba de aumento de la gasolina, ajuste fiscal y disciplina monetaria, mucho de lo cual quedó en la retórica del momento, el gobierno de Nicolás Maduro ha venido jugando a una fuerte restricción del crédito bancario con el objetivo de reducir la tasa de inflación. Es la recomendación de ese grupo de asesores. Es la tesis fundamental del monetarismo ingenuo, el control de los agregados monetarios traerá como consecuencia el abatimiento de la inflación. La fuerte restricción de caja ha producido una brutal contracción del gasto fiscal que también encaja en el esquema.

La retórica del Plan Real

No es difícil imaginar que algunos de los asesores iniciales del plan de Nicolás Maduro, cuando se hablaba de ajuste fiscal draconiano, coqueteaban de igual manera con el Plan Real brasileño de 1994. Todo es parte del mismo programa. Introducir una unidad de cuenta que ancle las expectativas. Hay que destacar, lo convencieron además de eliminar algunas de las políticas más equivocadas: el control de precios y el cambiario. Trataron de avanzar sin éxito con la eliminación del subsidio a la gasolina e introdujeron algunos nuevos tributos como el reciente impuesto al patrimonio. Pero al final, la caja se ha ajustado por vía de los hechos, con una brutal contracción del gasto, y lo único en firme que queda es la restricción del crédito bancario.

Sin embargo, como en todo experimento monetarista ingenuo, los resultados de nuevo vuelven a porfiar con la doctrina. La tasa de inflación reportada por el Banco Central de Venezuela (BCV) cedió de mayo a julio, con tasas de inflación que llegaron a bordear el 20%, pero los resultados desde agosto apuntan a un recrudecimiento del proceso hiperinflacionario.

Un nuevo episodio

Como se sabe la definición formal de la hiperinflación es en cierta forma arbitraria. Tasa de inflación mensual igual o superior a 50%, sostenida a ese nivel, y un colapso de la demanda de dinero, en otras palabras, en la confianza de la gente en el signo monetario. La definición introducida por Phillip Cagan, el célebre economista norteamericano, en una nota a pie de página de su famoso artículo de 1956, todavía es muy útil para caracterizar esos eventos en que el gobierno monetario colapsa.

La hiperinflación venezolana encaja en esa definición original. Si tomamos el índice de precios, y empezamos a finales de 2017, Venezuela ha experimentado más de dos años con un proceso clásico de hiperinflación. Si en cambio se toma la tasa de cambio del mercado paralelo, la duración ya alcanza tres años. Aun así, no estamos entre los episodios más severos, aunque sí se va a recordar entre los casos más prolongados. Para colocarnos en perspectiva, la hiperinflación en Hungría en 1945 llegó a registrar tasas de inflación promedio diarias de 207% y tuvo una duración de 11 meses. Es la hiperinflación más severa que se conoce. La más prolongada ha sido la nicaragüense de 1986, con cinco años.

El ritual del petro

El gobierno quiere utilizar el petro como parte del ritual del monetarismo ingenuo. Para ello tiene las facultades exclusivas de emisión monetaria. No obstante, el hecho que tenga esa facultad no significa que puede determinar el precio de la moneda. Es un caso de libro de texto. El gobierno entra en diferentes relaciones con los agentes económicos, por ejemplo cobra impuestos y presta algunos servicios, paga proveedores y empleados, realiza transferencias, etc. En la medida que toma dinero del Banco Central y realiza esos pagos, el dinero circula y entonces se determina el nivel de precios. Es un asunto sencillo pera a veces poco comprendido. La inflación es sencillamente un resultado de oferta y demanda. El dinero es un activo para sus demandantes y un pasivo para sus oferentes. Un crecimiento sostenido en la oferta de ese activo conduce a una disminución en su precio.

En el proceso venezolano no hay nada muy diferente y la llegada de los monetaristas implicó que el alto gobierno ya no hablase más de inflación inducida. Al final se comprendió que el exceso de oferta monetaria sobre la demanda real de dinero, tiene mucho que ver con la inflación. Con el arribo de los monetaristas el acento se alejó de los controles y el énfasis se colocó en el control de los agregados monetarios.

La determinación del precio de la moneda

El petro comenzó siendo un ejercicio en ese mundo esotérico de las criptomonedas. En ese ambiente existe de todo, desde estafas hasta algoritmos muy interesantes y útiles que pueden resolver muchos problemas prácticos, pero quienes comenzaron a asesorar al gobierno en el diseño de la estrategia antinflacionaria vieron en ese instrumento la misma narrativa que se utilizó en el Plan Real brasileño: la introducción de una unidad de cuenta que permitiese anclar las expectativas.

El objetivo es sustituir al bolívar por otro instrumento de pago y al mismo tiempo anclar las expectativas con una moneda que en teoría mantiene su valor en dólares. El gobierno pretende que sea el petro. Pero como suele suceder, en un mercado no es posible controlar cantidades y precios al mismo tiempo. El gobierno pretende que su precio sea fijo, pero de nuevo el resultado final es un asunto de oferta y demanda. Al igual que no puede contener sus necesidades de financiamiento en bolívares, lo mismo va a pasar con los petros.

Es cierto que tiene muchas formas como para imponer en principio su uso. Puede pagar en petros y al mismo tiempo aceptarlos como forma de pago, para cancelar impuestos, vender algunos activos y aceptar petros. Lo que no puede hacer es obligar a los agentes a mantener petros como reserva de valor. Si emite demasiados petros, y tiene un amplio margen para hacerlo, en teoría hasta más de siete veces el tamaño actual de la economía venezolana, el resultado previsible es que el precio caiga en la misma forma en que lo ha hecho el precio del bolívar.

No basta con proclamar que tenga respaldo petrolero. La promesa en sí misma, que está débilmente documentada, es hecha por un gobierno que ha repudiado todas sus otras deudas. Es una de las tantas promesas incumplidas de un gobierno que tiene una reputación muy precaria. Además, no importa el respaldo que tenga, depende al final de cuántos petros puedan emitirse. Si se aceptase la proclama que hay un límite en monto de emisión, ese límite es demasiado laxo.

A veces se cree que el proceso de hiperinflación puede acabar por muerte natural en la medida que el gobierno no consigue más incautos que demanden la moneda que emite. Se produce un total proceso de sustitución por otra moneda y sencillamente no hay más impuesto inflacionario que recaudar. Pero eso depende del poder que tenga el gobierno para obligar a los agentes económicos a aceptar la moneda como forma de pago. Población particularmente débil es todo el universo de empleados públicos, pensionados y

proveedores que no tienen otra forma de cobrar sus deudas. La duración depende de forma crucial de ese elemento.

Cualquiera que se haya acercado a un cursito de teoría monetaria, sabe que el dinero tiene tres funciones básicas: unidad de cuenta, medio de intercambio y reserva de valor. El abuso de la emisión monetaria hace que el bolívar pierda valor y pierda esos tres atributos. Pierde su condición de medio de pago por cuanto no existen instrumentos eficientes para realizar transacciones, no hay denominaciones adecuadas y tampoco es reserva de valor por cuanto la inflación hace que sea imposible mantenerlo por mucho tiempo.

Ese proceso de dolarización forzada que estamos viviendo es una consecuencia directa de una política monetaria que financió masivamente al gobierno. No es algo que pueda valorarse como positivo, sino un desplazamiento de una moneda por otra.

Hoy tenemos una situación, donde conviven varias monedas, dos de ellas, el bolívar y el petro, emitidas por el mismo actor. El gobierno todavía abusa de su poder de pagar a algunos de sus acreedores con bolívares, con lo cual sigue deteriorando el poder de compra de los que adquieren bolívares. Ahora pretende hacerlo de forma masiva, con una moneda que en teoría mantiene su poder de compra, pero en la práctica continúa abusando de su poder de emisión.

La criptomoneda de Maduro se mueve entre la obsesión ideológica y la estafa extractiva

Un programa de estabilización

Una gran lección en materia de estabilización es que el solo control del agregado monetario no basta. No hay plan antinflacionario sin tres componentes básicos. Ajuste fiscal que permita reducir de forma ostensible las necesidades de financiamiento monetario. Anclaje de expectativas que permitan detener la inercia en la fijación de precios y un tremendo esfuerzo de venta. Es difícil determinar la combinación exacta porque recuperar la demanda de dinero siempre es un asunto de fe. Pero no hay plan de estabilización que haya funcionado sin la presencia de esos tres componentes. El Plan Real brasileño, ejecutado por Fernando Henrique Cardoso en 1994, no funcionó por un ejercicio de magia. Se introdujo una unidad de cuenta virtual que luego terminó por sustituir la moneda original, ello permitió anclar las expectativas y recuperar la demanda de dinero. Detrás había un plan ordenado de ajuste fiscal.

El gobierno sigue teniendo una brecha muy importante de financiamiento y en realidad no hay arreglo monetario que solucione de forma mágica ese problema. Suele suceder con esos ejercicios de monetarismo ingenuo que efectivamente el control monetario funciona, pero la caída en el nivel de precios no es permanente. La tasa de inflación termina repuntando. Es lo que se observa en los resultados de septiembre y octubre. Incluso si el gobierno adoptara una especie de patrón oro, en cualquiera de sus variantes, la promesa tendría muy corta duración.

De las tres condiciones que debe tener un plan antinflacionario, el gobierno en realidad no tiene ninguna. No tiene suficiente ajuste fiscal. Tampoco tiene algo que ancle las expectativas y su esfuerzo de venta es sólo una retórica confusa.